始める前に要チェック、つみたてNISA(積立NISA)5つのデメリット

※このページはプロモーションを含みます

つみたてNISA(積立NISA)による資産運用を勧められました。デメリットはないでしょうか?

※掲載内容を最新情報にアップデートしました(2021/10/14)

「つみたてNISA(積立NISA)」は、年間40万円までの投資額にかかる運用益が非課税となる制度です。非課税となる期間は20年間あります。非課税のメリットを活かしながら長期投資をするのに適した制度と言えます。ただし、メリットがあるものには、デメリットもあります。

ここでは、つみたてNISAのデメリットと注意点について解説していきます。

※2024年からの「新NISA」をどこで始めるべきかお悩みの方は、【2023年】新NISAおすすめ口座5選【証券会社・銀行を比較】もあわせてご覧ください。

つみたてNISA(積立NISA)のデメリット

つみたてNISA(積立NISA)の注意点

つみたてNISAのデメリット①元本割れの可能性がある

つみたてNISAでは運用商品を、金融庁が厳選した投資信託やETFから選ぶことになります。投資信託やETFは、定期預金や保険などの「元本確保型商品」ではなく、元本が変動する商品です。元本が変動するということは、運用中に元本割れする可能性があるということです。金融庁が厳選しているとはいえ、元本が確保されることや利益が出ることを保証しているわけではありません。

つみたてNISAのデメリット②投資対象の金融商品が限定されている

つみたてNISAでは、金融庁の厳しい基準をクリアした投資信託やETFしかラインアップされていません。上場株式やREIT(不動産投資信託)は対象ではありません。

現在販売されている約6000本の投資信託の中から、つみたてNISAで投資できる投資信託は、インデックス型の投資信託185本、アクティブ型の投資信託15本、合計200本に絞られています(2021年10月14日現在)。対象が限定されることで選びやすくなる反面、幅広く商品を選びたい方にとってはデメリットと言えます。

つみたてNISAのデメリット③損益通算できない

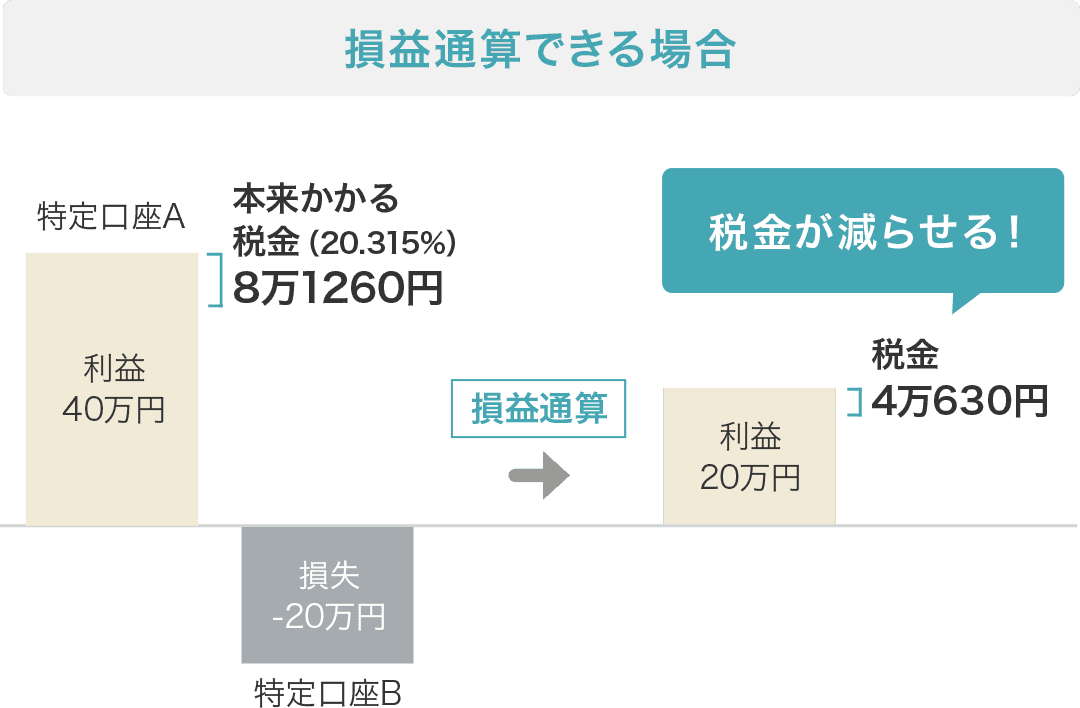

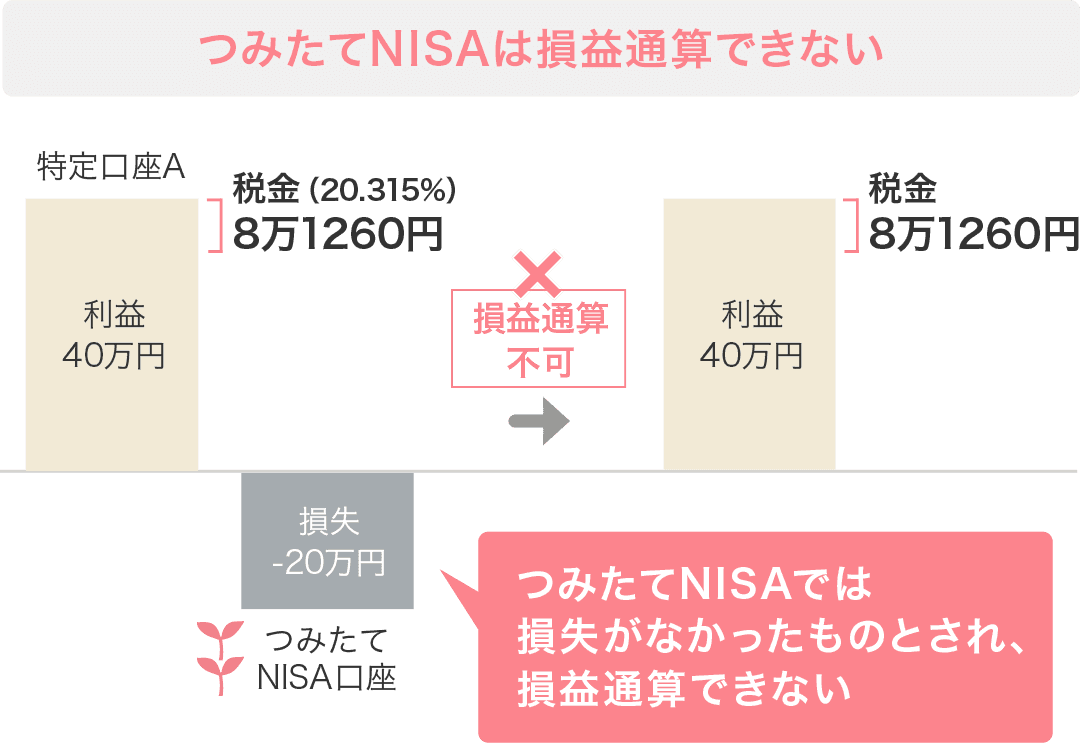

通常、複数の証券口座を使って投資している場合、それぞれの証券口座の1月~12月の利益と損失を合算して、税負担を軽くすることができます。このルールを「損益通算」と言います。

例えば、証券口座Aでプラス40万円、証券口座Bでマイナス20万円だった場合、トータル損益はプラス20万円となり、20万円が課税対象となります。

しかし、つみたてNISA口座では損益通算ができないため、証券口座Aでプラス40万円、つみたてNISA口座でマイナス20万円だった場合、40万円がそのまま課税対象になります。つみたてNISA口座を含む複数の口座で並行して投資を行いたい方にとっては、デメリットと言えるでしょう。

つみたてNISAのデメリット 「損益通算」ってなに?

つみたてNISAのデメリット④繰越控除できない

損益通算をしてもまだマイナスが残った場合、通常は向こう3年間にわたってマイナス分を繰り越し、翌年以降の利益と相殺することができます。このルールを「繰越控除」と言います。

「損益通算」同様、税負担を軽くするためのルールですが、つみたてNISAでは繰越控除ができません。デメリットではありますが、「つみたてNISA=長期投資」と考えると、3年の繰り越しは意味を成さないのかもしれませんね。

つみたてNISAのデメリット⑤非課税期間が期限付き

非課税期間は20年と長期ですが、期限があるため、デメリットが生じるケースがあります。

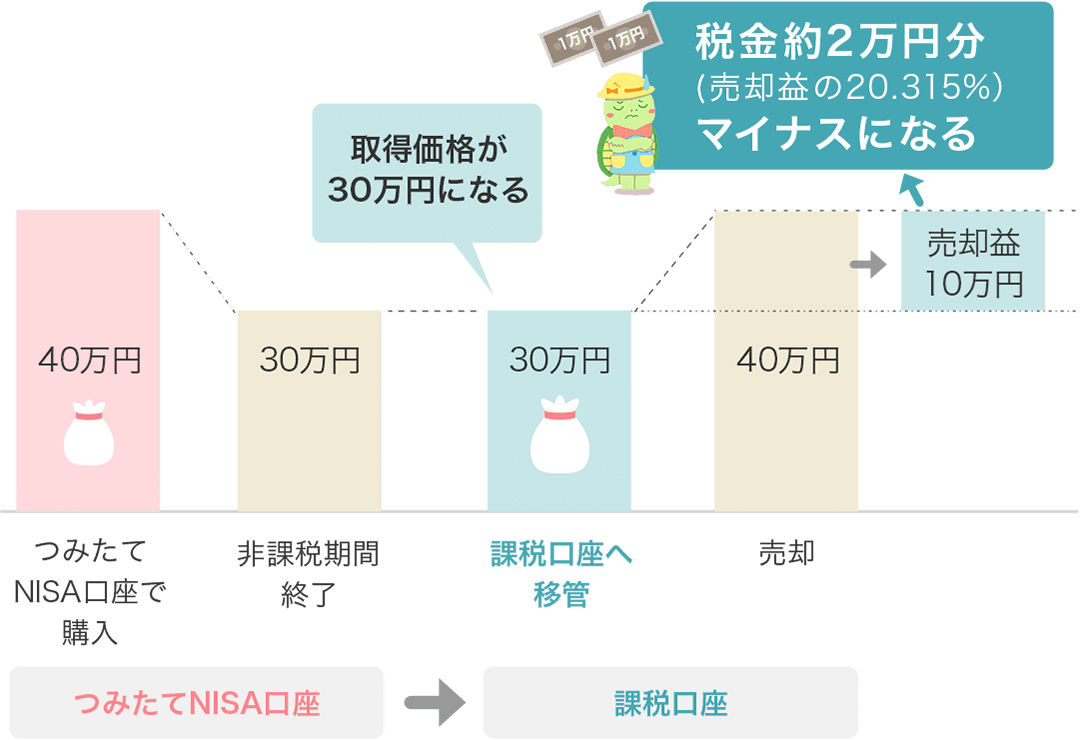

例として、つみたてNISAで投資した40万円の投資信託が、非課税期間の終了時に30万円に下がっている場合を考えてみましょう。

「じきに値上がりするから今は売却したくない」と非課税期間の終了時に売却を選択しない場合、その投資信託は、つみたてNISA口座から課税口座へ移管することになります。この時、取得価格が、「本来購入した40万円」から「移管時の資産額である30万円」に変更されます。

その後、価格が上昇し40万円で売却したら、どうなるでしょう。本来は40万円で購入したので、元の価格に戻っただけですが、この値上がりした10万円分は利益とみなされ課税対象になり、約2万円の税金がかかってしまうのです。

以上、つみたてNISAの5つのデメリットについて解説しました。ここからは、覚えておいてほしい注意点を解説します。一緒に確認していきましょう。

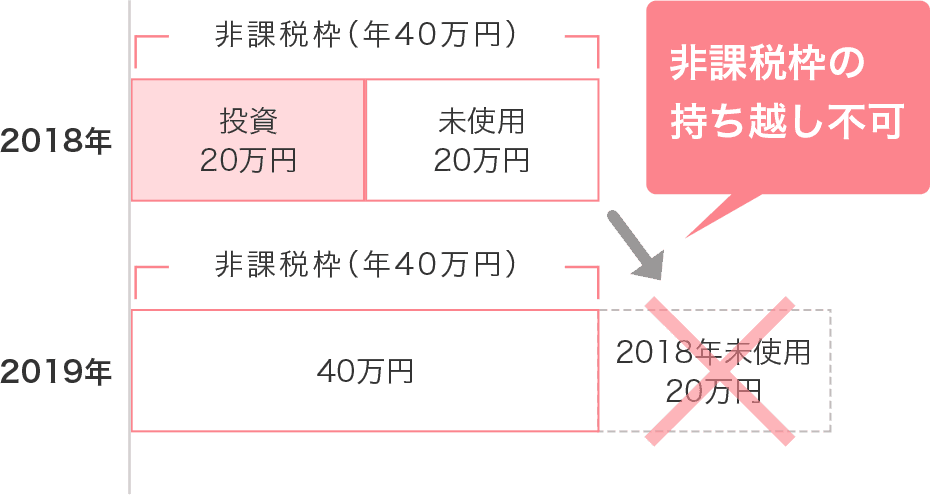

つみたてNISAの注意点①余った非課税枠の持ち越しはできない

つみたてNISAは、余った非課税枠を翌年に持ち越すことはできません。例えば、2018年の投資金額が20万円で、残り20万円の非課税枠が使い切れなかった場合、翌年の2019年にその20万円を持ち越して60万円分投資するということはできません。

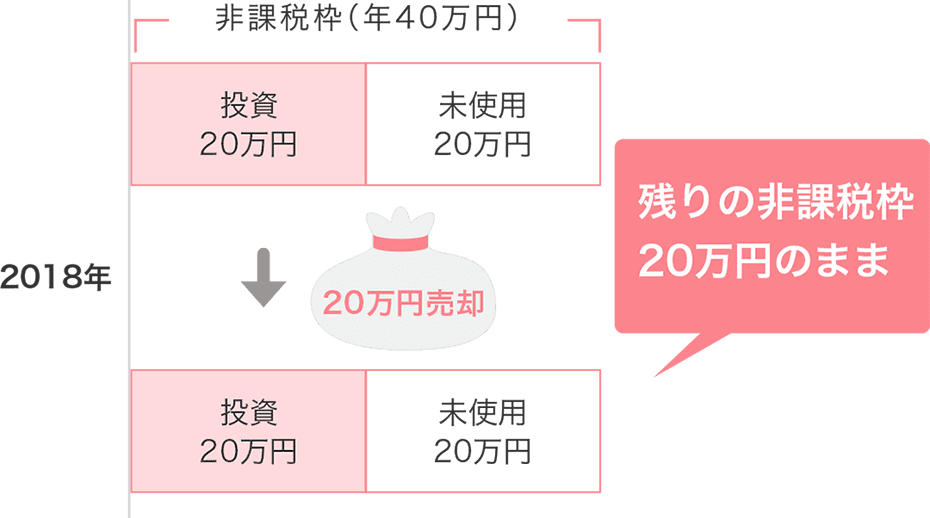

つみたてNISAの注意点②非課税枠は復活しない

つみたてNISAは、新規の購入枠が年間40万円であり、年間の資産額が40万円というわけではありません。例えば、2018年中に投資金額が20万円となり、年の途中で売却したとします。この場合、残りの非課税枠は40万円とはならず、20万円のままです。

つまり、非課税枠は復活しません。よって、スイッチングする場合も要注意です。スイッチングとは、持っている金融商品を売却し、別の金融商品を購入して入れ替えることですが、スイッチングする場合は、新規の買い付けとみなされ、非課税枠を消化することになります。なので、非課税枠40万円を使い切っている場合は、スイッチングはできません。

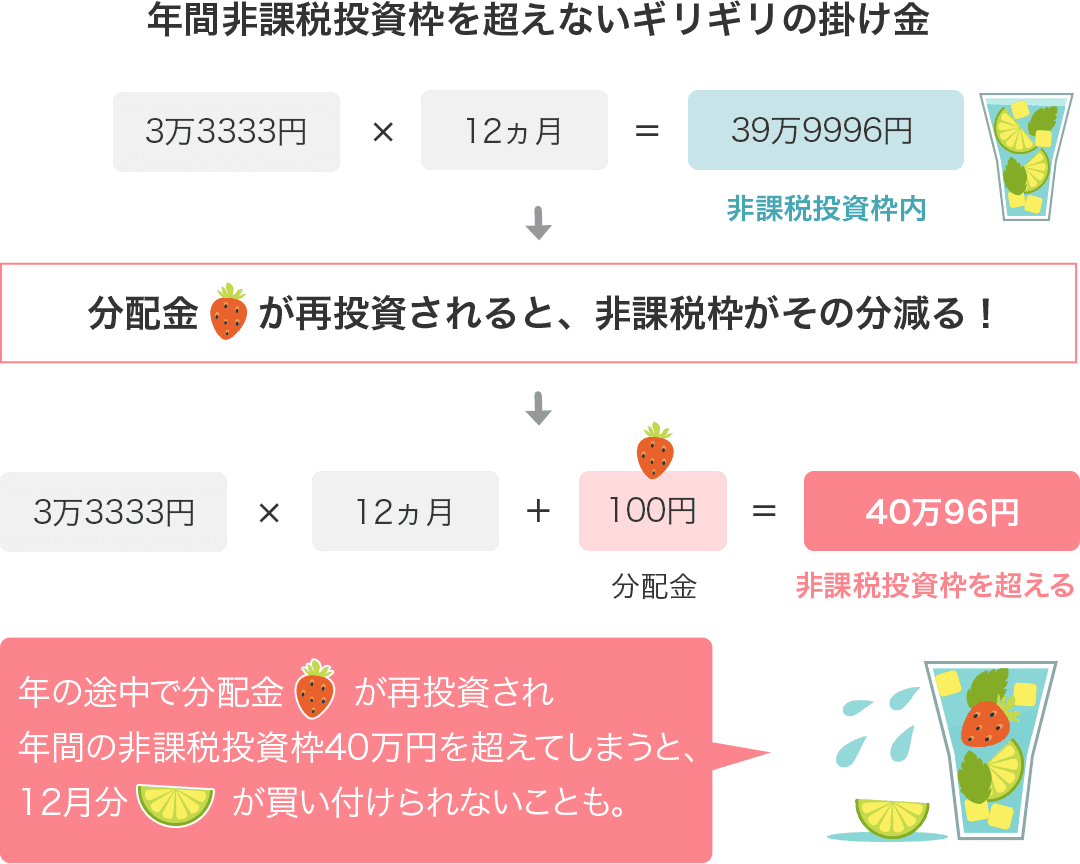

つみたてNISAの注意点③分配金の再投資は「新規買い付け」とみなされる

スイッチングと同じく、分配金を再投資する場合も、新規の買い付けとみなされます。つまり、非課税枠を消化します。非課税枠40万円を使い切っている場合は、分配金の再投資ができないので、分配金の金額も考慮して、積立金額を決めるようにしましょう。

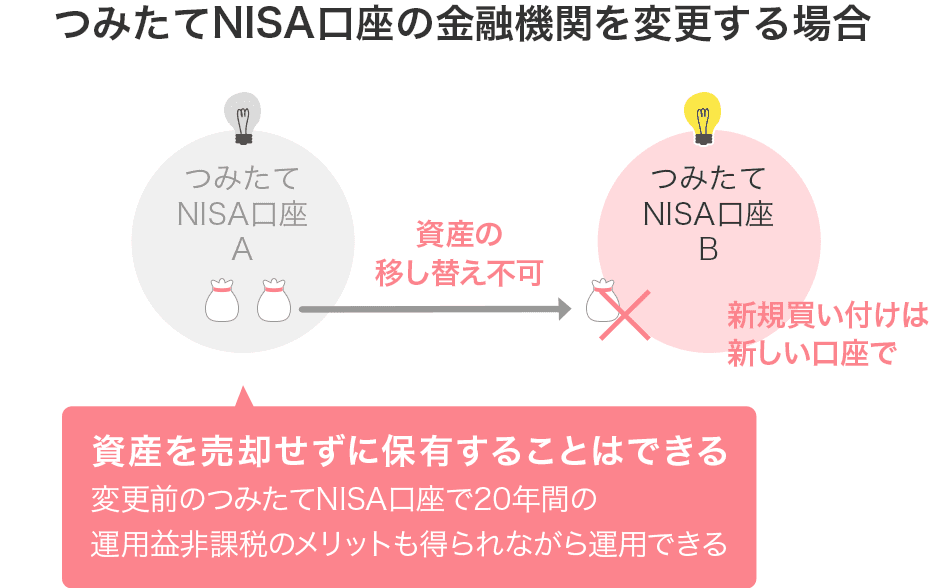

つみたてNISAの注意点④別の口座からの資産の移し替えはできない

つみたてNISAは、証券や銀行の口座にある資産を移し替えることはできません。また、一般NISAからつみたてNISA、つみたてNISAから一般NISAの移し替えもできません。

さらに、つみたてNISA口座の金融機関を変更するケースですが、変更前のつみたてNISA口座から変更後のつみたてNISA口座への振り替えもできません。

この場合どうなるかと言うと、変更前のつみたてNISA口座での新たな買い付けは不可ですが、資産を売却せずにそのまま持っていることができ、20年間の運用益非課税のメリットも得られながら運用できます。新たな買い付けは変更後のつみたてNISA口座で始めるという形です。

以上、つみたてNISAはメリットが多い制度ですが、デメリットや注意点も踏まえて、賢く活用していきましょう。

関連情報

今回、回答いただいたのは

マネーコンサルタント・頼藤太希さん

Money&You代表取締役/マネーコンサルタント

慶應義塾大学経済学部卒業後、外資系生保にて資産運用リスク管理業務に従事。2015年に(株)Money&Youを創業し、現職へ。女性向けWebメディア『FP Cafe』や月250万PV、200万UUの『Mocha(モカ)』を運営すると同時に、マネーコンサルタントとして、資産運用・税金・Fintech・キャッシュレスなどに関する執筆・監修、書籍、講演などを通して日本人のマネーリテラシー向上に注力している。

『SNS時代に自分の価値を最大化する方法』(河出書房新社)、『入門 仮想通貨のしくみ』(日本実業出版社)、『人気FPが教える! 稼げるスマホ株投資』(スタンダーズ)など著書多数。

日本証券アナリスト協会検定会員、ファイナンシャルプランナー(AFP)、日本アクチュアリー会研究会員。

さっそく始めたい人に!

ダントツで条件がいい「NISA口座」をご案内します

マネックス証券(NTTドコモグループ)

\ドコモユーザーにおすすめ/

- 新NISA商品ラインナップが豊富!株も投資信託も取引手数料無料!

- dカード積立・投信保有でdポイント還元などドコモ連携を強化中!

- 年会費無料カードの還元率No.1!月5万円積立で年間6600円貯まる!

楽天証券

\楽天会員におすすめ/

- 新NISA商品ラインナップが豊富!株も投資信託も取引手数料無料!

- 対象の投資信託なら保有残高に応じて毎月楽天ポイントが貯まる!

- さらに楽天カードで積み立てれば最大2%の楽天ポイントが貯まる!

SBI証券

.

\三井住友カード会員におすすめ/

- 新NISA商品ラインナップが豊富!株も投資信託も取引手数料無料!

- 投資信託の保有残高に応じて毎月Vポイントが貯まってお得!

- 三井住友カードでクレカ積立可能!積立額に対してVポイントが貯まる

三菱UFJ eスマート証券

(旧:auカブコム証券)

\auユーザーにおすすめ/

- 新NISA商品ラインナップが豊富!株も投資信託も取引手数料無料!

- 保有残高に応じてポイント還元アリ!毎月Pontaポイントがたまる

- auPAYカードでクレカ積立が可能!auユーザーにおすすめの証券会社

松井証券

\JCBカード会員におすすめ/

- JCBカードでクレカ積立が可能!年会費無料カードは最大0.5%還元!

- 投信保有残高に応じて最大1%のポイントバック!業界最高還元率!

- 株主優待名人の桐谷さんが30年も愛用している歴史ある証券会社!

- カテゴリー:

- NISA

![]()

NISAに関する記事

【2026年】損しない!新NISAのクレカ積立でおすすめの証券会社5選

2023.12.12

NISA

【2026年】新NISAおすすめ口座5選【証券会社・銀行を比較】

2023.11.27

NISA

積立NISAの商品はどれがおすすめ?選び方やおすすめの銘柄を解説!

2019.06.28

NISA

私ならこれを選ぶ「つみたてNISAポートフォリオ2018」FP工藤崇編

2018.02.19

NISA

私ならこれを選ぶ「つみたてNISAポートフォリオ2018」FP高山一恵編

2018.01.29

NISA

つみたてNISAとiDeCo、どっちを選ぶ?これが正しい選び方マニュアル

2018.01.22

NISA

手続きは?注意点は?よくわかる「NISA→つみたてNISA」の口座変更

2018.01.22

NISA

つみたてNISA(積立NISA)口座開設で初心者が「?」になりがちな点

2018.01.22

NISA

つみたてNISA(積立NISA)のアクティブファンド、その実力を検証する

2018.08.10

NISA

みんな何を比較して選ぶの?つみたてNISA(積立NISA)商品の選び方

2017.12.28

NISA

始める前に要チェック、つみたてNISA(積立NISA)5つのデメリット

2017.12.25

NISA

こんな人はつみたてNISA(積立NISA)を使うべき!5つのタイプを紹介

2017.12.25

NISA

つみたてNISA(積立NISA)とは?メリットは?やさしく解説します

2017.12.25

NISA

私ならこれを選ぶ「つみたてNISAポートフォリオ2018」頼藤太希編

2017.12.18

NISA

私ならこれを選ぶ「つみたてNISAポートフォリオ2018」FP鈴木さや子編

2017.11.27

NISA

私ならこれを選ぶ「つみたてNISAポートフォリオ2018」FP飯田道子編

2017.11.15

NISA

つみたてNISA(積立NISA)と、NISA・iDeCoを徹底比較!

2017.05.10

NISA

積立NISA(つみたてNISA)を始める前に知っておきたい「ドルコスト平均法」

2017.04.26

NISA

20年先に使うお金って? 積立NISA(つみたてNISA)はこう使え!

2017.04.19

NISA

積立NISA(つみたてNISA)とは? 非課税投資制度のニュースター登場

2017.04.12

NISA

知れば絶対に得する!積立NISA(つみたてNISA)誕生の理由

2017.01.30

NISA