「この税金を払わずに済んだらいいのに…」って思いますよね

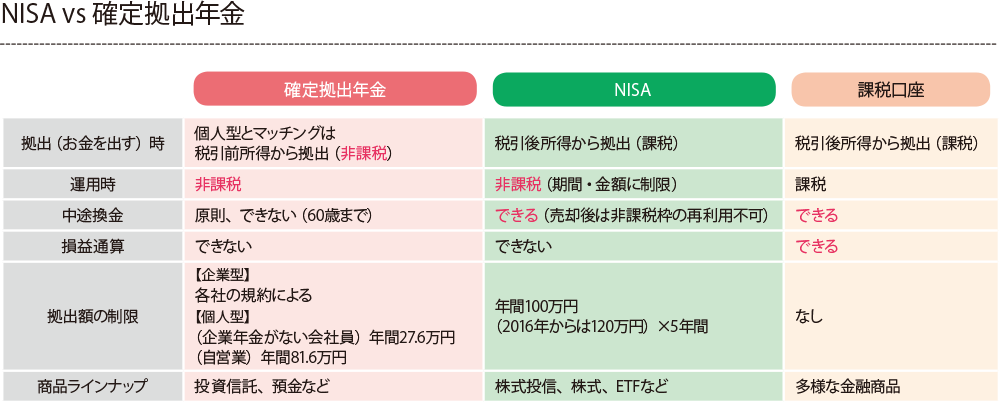

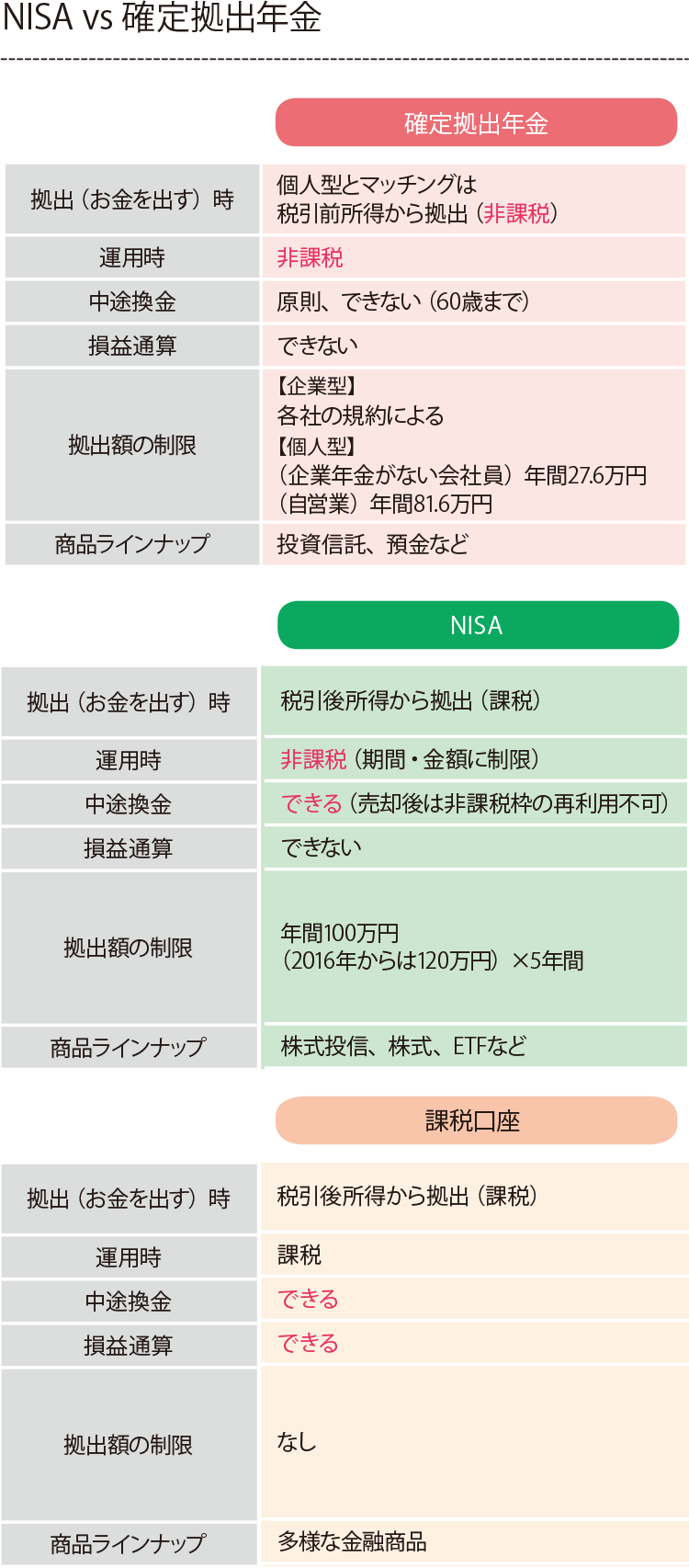

銀行に預けている預金の利子や投資をして儲けた利益からは約20%の税金が引かれます。この税金を払わずに済んだら、その分、利益が増えますね。そんな税金がかからない(非課税、といいます)お金の育て方があるんです。それが、NISA(少額投資非課税制度) と確定拠出年金(DC)です。

しかしゼロ金利時代のいま、そもそも預金がほとんどつかないので、税金といわれてもあまりピンときません。やはり非課税のメリットが活かせるのは投資です。時間をかけてじっくり投資をして、お金を育てた時の20%は大きく、投資を始めるならば利用しない手はありません。

どの口座で運用するかをアセット(資産)・ロケーション(置くこと)と言いますが、2001年に確定拠出年金が、2014年にNISAが始まってから、アセット・ロケーションの選択肢も増えました。中・長期的な資産形成を目的とする場合に利用したい口座です。

しかも個人型確定拠出年金(iDeCo・イデコ)の場合、投資によって将来生み出される収益だけではなく、いま自分が出した掛け金にも税金面での優遇があります。企業型確定拠出年金でも、マッチング拠出を利用すれば同様の優遇を受けられます。企業が負担してくれる掛け金に、加入者も一定の範囲で上乗せしてお金を出せる制度がマッチング拠出ですが、自分の勤め先でこの制度が利用できるか、ぜひ確認してみてください。

将来の利益に関わらず、いまの自分にもお得

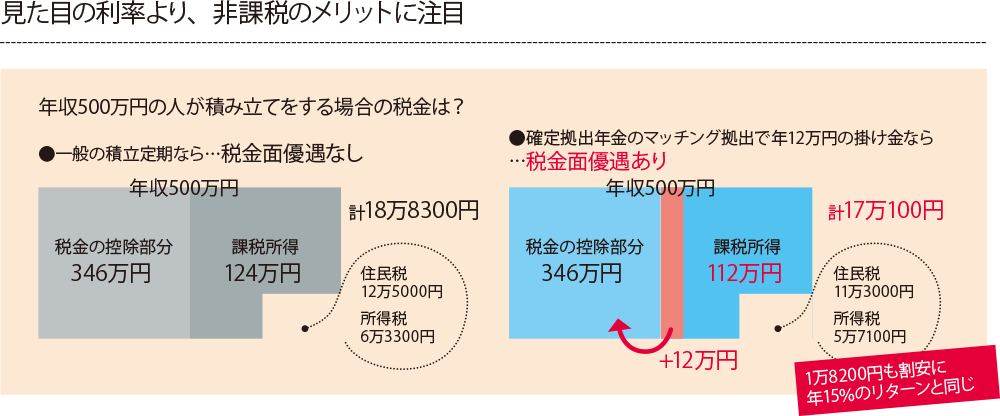

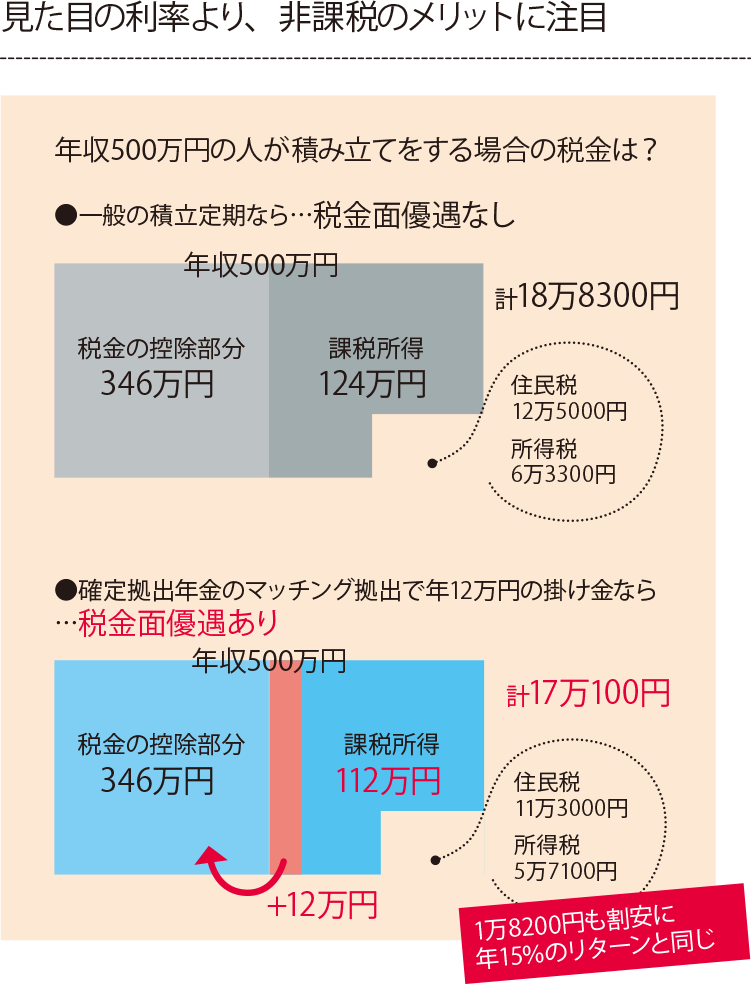

マッチング拠出や個人型確定拠出年金(iDeCo)を利用することで、掛金を自分で支払う時にどれくらいの節税メリットがあるのでしょうか。年収500万円の会社員が、マッチング拠出で毎月1万円、年間12万円を積み立てると仮定して試算してみましょう。

掛け金分は所得から差し引くことができるので、所得税と住民税の負担が1万8200円も減ります。これはそもそも自分が出したお金12万円の約15%に相当し、年率15%の利益と同じです。

どのような金融商品を選ぶかによって、運用でどのくらいの利回りが期待できるかは変わってきます。それに対し出した時の節税メリットは、確定拠出年金の口座にお金が入った時点で得られます。つまり、将来の自分だけでなく、今の自分にとってもお得なのです。しかもこのケースは所得税率が5%の場合です。お給料が高くて所得税率が10%や20%と高い人は、住民税と合わせて20%や30%分の税金分がお得ということなのです。

さっそく始めたい人に!

ダントツで条件がいい「iDeCo口座」をご案内します